![[EAI 스페셜리포트] 미중경쟁 2050 ④ 통화금융](../images/bg_tmp.jpg)

편집자 주

EAI는 지난 수년간 진행해온 장기적 견지에서의 미중경쟁 및 중견국 한국의 역할 모색 연구의 일환으로 스페셜 리포트 시리즈를 발간한다. 국제통화질서를 둘러싼 미국과 중국의 경쟁은 앞으로 한층 치열해질 것으로 예상된다. 이용욱 교수는 그러나 미-중 전략경쟁이 협력체제로 전환될 수도 있다며, 중국 위안화 도전의 조기 실패, 미-중-유럽의 안정된 다극통화체제 등장, G20를 통한 미-중 경쟁 완화와 통화질서 안정화 등의 가능성을 전망한다.

* 이 보고서는 2020년 8월 EAI 스페셜리포트로 출간되었던 '미-중 국제기축통화전략경쟁과 한국의 대응'을 일부 수정, 보완한 글임.

I. 중국 위안화 국제화와 미-중 통화경쟁의 본격화

1. 미-중 통화경쟁과 세계 패권

국제기축통화인 달러를 중심으로 한 통화질서는 미국이 세계 패권을 유지하고 관리하는 핵심 기제이다. 주지하다시피 통화전쟁은 단순한 경제 문제가 아니며 위안화가 달러에 대응할 만큼 국제화를 이루면 미-중 관계는 근본적으로 변화하게 된다. 통화질서 변화를 매개로 한 미-중간의 관계 변화를 볼 수 있는 대표적인 내용들을 살펴보자.

먼저, G-7, G-20 등에서 미국의 리더십은 크게 타격을 받을 수 있다. 막대한 경상수지 적자와 재정적자에도 불구하고 미국이 세계 거시경제 조정을 미국의 뜻대로 실행할 수 있는 것은 통화패권을 기반으로 한 미국의 금융권력 때문인데 위안화 국제화는 이러한 미국의 일방주의를 약화시킬 수 있음을 의미한다. 둘째, 미국의 거시경제 자율권의 대폭적 감소도 예상된다. 미국이 인플레이션 문제를 걱정하지 않고서는 달러를 마구 발행할 수 없게 된다는 의미이다. 미국이 그동안 향유해 온 거시경제 자율권은 달러가 기축통화이기 때문에 가능하였다. 다시 말해 전 세계적인 달러 수요는 달러 유동성 증가로 인한 미국의 인플레이션 압력을 상당부분 상쇄시켜 왔다. 마지막으로, 달러가 기축통화의 지위를 잃게 되면 미국의 차입비용이 증가하여 이에 따른 군사비 지출이 제약된다. 이것은 미국의 막강한 군사력이 달러체제에 의존하고 있다는 의미이다(이용욱 2017, 165-166).

2. 중국의 위안화 국제화 전략

중국은 2008년 미국발 글로벌 금융위기 이후 본격적으로 위안화 국제화를 야심차게 추진해오고 있다. 2008년 당시 중국 인민은행 총재였던 저우샤오촨이 달러체제의 국제통화시스템이 가진 내재적 불안정성을 지적한데 이어 중국의 대표적인 국책 싱크탱크인 중국현대국제관계연구원의 지앙용이 “국제 통화 체제에서 미국의 지배를 종식시키는 일은 새로 태어난 중국이 핵보유국이 된 것 만큼이나 중요하다”고 말할 정도로 위안화 국제화의 시급성을 설파하였다. 같은 맥락에서 베이징대학의 왕융 교수 역시 미국이 달러를 통해 자국의 이익을 증대하는 것처럼, 중국 역시 국익을 보호하기 위해 국제 금융 시스템의 개혁에 나설 필요가 있고 달러에 대응하여 위안화의 역할을 늘려야 한다고 주장하였다(이용욱 2017, 173-174).

이러한 흐름 속에 시진핑 주석은 2009년 전국인민대회에서 위안화 국제화를 공식적인 국가정책으로 선언하였다. 중국의 위안화 국제화 추진 배경에는 달러체제는 미-중 간의 비대칭적 권력관계를 지속시키는 핵심 질서라는 인식이 자리잡고 있다. 이와 함께 “기축통화가 아닌 통화를 가진 국가들은 외환위기로부터 자유롭지 못할 원죄를 가지고 있다”라는 베리 아이켄그린(Barry Eichengreen)의 주장이 중국에서 힘을 얻었기 때문이다.

중국은 위안화 국제화를 단계별로 계획하여 진행하고 있다. 중국의 전략은 먼저 위안화를 국제적인 거래/투자 통화로 구축한데 이어 주요 외환보유고 통화로 자리매김하도록 하는 순차성을 특징으로 하고 있다. 중국은 이를 통해 위안화를 2027년까지는 동아시아 기축통화로, 2038년까지는 미국 달러에 견줄 수 있는 국제기축통화로 발돋음 시킬 계획이다(김정식 2020).

3. 위안화 국제화의 편익

위안화 국제화, 혹은 기축통화화가 중국에 혜택만 주는 것은 아니며 위안화의 국제화에 따른 중국의 이익과 비용은 아래와 같은데 이는 중국이 향후 위안화 국제화를 얼마만큼 밀어붙일 수 있을 것인지와 연결될 수 있다. 먼저 중국의 이익이 예상되는 분야를 검토하면 다음과 같다. 기축통화 보유로 인한 초강대국 이미지 완성, 환율리스크 감소에 따른 외환보유고 안정성, 주조권(미국 연 500억 달러) 수입, 환율에 대한 부담 없이 낮은 이자로 정부지출 조달, 위안화 표시 자산에 대한 투자증가로 중국 투자금융기업의 경쟁력 제고 등이다.

중국이 지불해야할 비용도 만만치 않다. 비용으로는, 위안화 환율이 공개시장에서 결정되게 되는데 이에 따른 환율의 불안정성이 예상된다, 추가로 중국이 세계 경제에 유동성을 공급해야 하므로 이에 따른 무역적자를 감수하여야 한다. 자본시장 개방에 따른 공산당 경제 지배력 약화 역시 빼놓을 수 없다.[1]

4. 미국 대응의 본격화

미국은 최근까지 중국의 위안화 국제화를 대수롭게 여기지 않으며 방관하는 태도를 취하였는데 최근 입장을 선회하여 위안화 국제화에 대응하겠다고 공언하고 있다. 가령 연방준비제도이사회(이하 연준)가 디지털 위안화에 대응하는 디지털 달러 출시를 고려할 수 있다는 반응을 보이고 있다. 이로써 미-중 통화경쟁은 새로운 단계로 접어들고 있음을 목도할 수 있다.

미국 통화문제 전문가들 사이에서도 달러 체제의 위기를 지목하기 시작했다. 부시 행정부 당시 재무부 장관이었던 헨리 폴슨(Henry Paulson)이 포린어페어지(Foreign Affairs) 2020년 5월 19일자에 중국 위안화 도전에 직면한 달러의 미래에 대해 기고하였다. 이뿐만 아니라 벤자민 코헨(Benjamin Cohen, 2017, 2019), 헤롤드 제임스(Harold James, 2020), 에스워 프라사드(Eswar Prasard, 2017, 2020) 등 저명한 국제금융통화 전문가들이 달러 패권의 종언 가능성을 논하기 시작하였다.

5. 미-중 통화경쟁의 변곡점

그러나 후술하듯 2009년 이후 진행된 위안화 국제화는 당초 기대에는 미치지 못하고 있고 세계경제에서 차지하는 위안화의 현재 위상은 달러에 비해 현저히 미약하다. 대다수의 전문가들 역시 단기간에 위안화가 달러에 필적할 것으로 예상하지 않다. 따라서 달러의 미래에 대한 미국발 경고음은 다음의 두 가지 모두 혹은 적어도 두 가지 중 하나의 해석 가능성을 열어둔다.

먼저, 달러 패권을 뒷받침하고 있는 미국의 정치, 경제, 사회적 조건이 급속하게 악화되고 있다는 판단에 기반하고 있을 수 있다. 다음으로, 중국의 위안화 국제화가 그동안의 투자기간을 거쳐 소기의 성과를 거두는 단계로 진입하고 있다고 볼 수 있음.

세계 경제에서 차지하는 유로, 파운드, 엔화의 비중이 합쳐서 평균 30-35% 내외라고 볼 때, 위안화 국제화를 둘러싼 미-중간의 전략 경쟁은 위안화의 비중이 10-15%를 상회하기 시작할 때 첨예하게 발생할 것으로 예측된다. 이때 달러 비중은 50% 미만으로 지금과 같은 패권적 통화지위를 유지하기는 어려울 것이다. 2019년 미-중 무역 분쟁 개시이래 미-중 충돌은 화웨이를 비롯한 IT 산업인 위쳇, 틱톡, 텐센트 제재로 날로 확전되어 가고 있다. 이러한 흐름 속에 최근 디지털 위안화 출시와 맞물려 달러와 위안화의 격돌이 화두로 떠오르고 있다,

II. 위안화 국제화 현황

1. 위안화 국제화 종합 평가(2009-2020)

지난 10년간 진행되어 온 위안화 국제화는 결론부터 말하면 큰 성공을 거두었다고 보기는 어렵다. 위안화가 2016년 5월 IMF SDR에 편입됨으로써 기축통화의 지위를 확보하는 성과도 있었지만 위안화 국제화는 2015년 이후 사실상 답보 상태에 있다. 2019년 기준 세계 경제에서 차지하는 위안화 위상은 다음과 같음. 결재통화로서 위안화 비중은 전체의 1.8%, 위안화 외환거래량은 전세계 외환거래의 4.3%, 위안화의 외환보유고 비율은 전체 외환보유고의 1.9% 이다. 전체 통화 순위로 보면 대략 5-6위 수준이다.

2. 위안화 국제화 구체적 평가 (2009-2020)

위안화 국제화 추이를 시계열로 좀 더 구체적으로 살펴보자(아래 부록 참조). 통화의 세 가지 기능인 외환시장 개입과 결제(부록의 개입통화/거래통화), 외환보유액 준비통화(부록의 준비통화/자산통화), 환율 기준통화(부록의 기준통화/표시통화)로 나누어 검토한다.

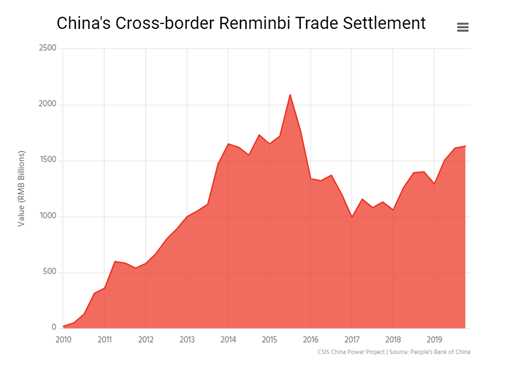

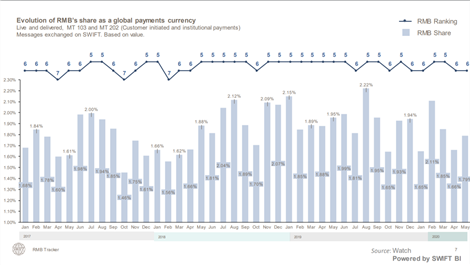

외환시장 개입과 결제는 위안화 무역 결제 비중과 역외 위안화 청산은행 숫자 등으로 평가해 볼 수 있다(부록: A). 세계 경제에서 위안화 무역 결제 비중은 2012년 0.6%, 2015년에 2.2%로 정점을 찍은 후 2019년 현재 1.9%이다(부록: D). 다만, 중국 무역의 위안화 결제 비중은 점증하고 있는데 2012년 8%였던 것이 2015년 30%, 2020년엔 38%를 넘나들고 있다. 2013년 싱가포르에서 처음으로 개설된 역화 위안화 청산은행은 그 숫자가 2015년 10여개로 늘어났고 2019년 기준 24개 이다. 런던, 프랑크푸르트, 파리, 룩셈부르크, 도하, 토론토, 시드니, 서울, 도쿄, 방콕 등 주요 금융거점에 위안화 청산은행이 개설되었다.

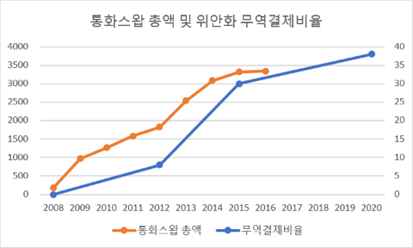

외환보유액 준비통화는 위안화 외환보유고 비율과 위안화 통화스왑 협정체결과 액수의 증감으로 살펴볼 수 있다(부록: B). 앞서 언급한 것처럼 위안화 외환보유고 비율은 2019년 기준 전체의 1.9%에 불과하다. 위안화 통화스왑은 2008년 한국과 1,800만 위안의 통화스왑을 시작으로 2016년엔 33개국, 총 3조 3,142억 위안으로 급증하였는데 이 액수와 협정체결국 숫자는 이후 지금까지 큰 변동이 없다.

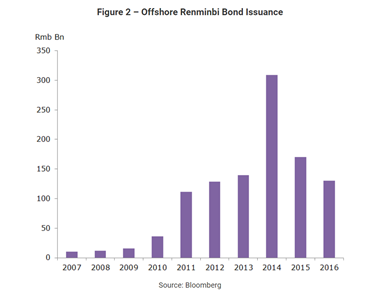

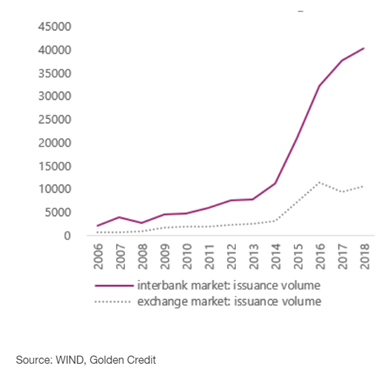

환율 기준통화는 해외 위안화 표시 채권의 발행 증감을 통해 확인할 수 있다(부록: C). 중국은 홍콩을 활용하여 역외 위안화 채권시장을 키워왔는데 위안화 표시 채권 발행액은 2008년 120억 위안에서 출발하여 매년 두 배씩 증가하여 2014년에는 7,500억 위안에 달하였다. 2016년 1조 3천억 위안을 기록한 후 2018년 기준 1조 2천억 위안으로 다소 주춤해졌는데 2019년 기준 총 거래액은 26조 위안에 달하였다.

위안화 국제화는 전체적으로 보았을 때 2015년 이후 다소 소강상태에 접어 들었다고 볼 수 있는데 2020년 코비드-19 이후 다시 위안화 사용이 증가하기 시작하고 있다. 2021년 외환 거래 중 위안화 비중이 2.4%로 증가하여 2016년 이후 최고를 기록하였다. 모건 스탠리는 최근 세계 외환보유고에 있어 위안화 비중이 현 2%에서 2030년까지는 10%까지 증가할 수 있다는 예측을 내놓았다. 위안화 강세는 코비드-19 이후 급증한 달러 통화량의 증가와 미국 경제의 불확실성과 맞물려 있다. 미중 통화경쟁이 예상보다 일찍 격화될 수 있다는 전망이 표출하는 이유이다.

III. 달러 체제의 균열 5대 정황

코비드-19 이후 달러의 미래에 대한 경고음이 울리고 있다. 달러 시스템을 뒷받침해주고 있는 토대가 흔들리고 있는 다수의 정황이 표출되고 있다. 반면, 중국은 적극적으로 위안화 국제화의 제도적 토대를 확충하고 있음. 달러 체제 불안과 위안화의 기회를 보여주는 다섯 가지 정황을 간단히 살펴보자.

첫째, 미국 연준은 코비드-19에 대응하여 4조 달러에 달하는 막대한 유동성을 공급하였는데 공급 과잉으로 달러 가치 하락을 가져와 기축통화의 주요 조건인 통화의 신뢰성에 부정적인 영향을 주고 있고 앞으로 더욱 달러 가치가 하락할 것이라는 예상이 지배적이다. 2020년 초부터 6월까지 98.5p였던 달러 인덱스는 최근(2021년 5월 25일) 89p까지 내려왔다. 미국 연준이 금년 3월 14개국 중앙은행과 맺은 달러 스왑도 소진되지 않고 있어 달러의 유동성 과잉 추세를 시사한다.

둘째, 달러체제의 핵심 중의 하나인 패트로 달러 체제의 균열이고 거래 통화로써 위안화 약진하고 있다. 2020년 7월 세계적인 정유회사인 BP는 1차 300만 배럴, 2차 100만 배럴 등 총 400만 배럴의 이라크 경질유를 중국에 인도하였는데 달러가 아닌 위안화로 결제하였다. 스위스의 머큐리아 역시 UAE 원유 200만 배럴을 위안화 선물계약 하였다(김연규 2020). 중국은 2018년 3월 세계 세 번째로 상하이에 원유 선물시장(INE: The Shanghai International Energy Exchange)을 출범시켰다. INE는 원유 최대 수입국이라는 중국의 레버리지를 십분 활용할 것으로 보이는데 기존의 영국의 대륙 간 거래소, 미국의 뉴욕상업거래소와 경쟁이 가능할 경우 패트로-달러 체제는 적지 않은 타격을 받을 것으로 예측된다.

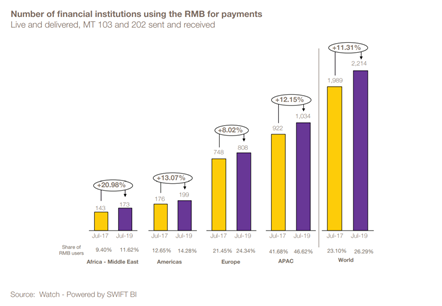

셋째, 중국이 구축한 대안 국제결제시스템인 CIPS(Cross-Border Interbank Payment System)의 활성이다. 중국은 미국 주도의 SWIFT(Society for Worldwide Interbank Financial Telecommunication)에 대응하여 2015년 10월 CIPS를 설립하였다.[2]2015년 기준 CIPS 가입은행은 6개국 19개로 미미한 출발을 보였으나 2019년 기준 89개 가입국의 865개의 은행이 CIPS에 참여함으로써 비약적인 발전을 이루었다(Nikkei May 20, 2019). CIPS의 가빠른 최근 상승세는 트럼프 행정부 대외 강경 노선(빈번한 경제 제재)이 주요 원인하는 분석도 나오고 있는데[3] 이는 각국의 금융기관이 미국 달러에 대해 거래 신뢰성을 유지할 수 없기 때문이다(James 2020; Subbarao 2020).

넷째, 중국은 최근 금융시장을 대폭 자유화하여 그동안 위안화 국제화에 걸림돌로 지적되어왔던 중국 국내자본시장의 저유동성과 대외 개방도를 강화시키고 있다. 중국은 2019년 3월 전인대에서 외국인 투자관련 “외상투자법”을 통과시켰고 상기 법안은 2020년 1월 1일부터 본격 시행하였다.국내금융사업의 활성화는 차치하고서라도 통화의 국제화를 폭발적으로 증가시키기 위해서는 국제자본시장에서 위안화 표시 신용창조(credit-debt creation)를 활성화 시켜야 된다는 견해가 있는데 이에 대한 중국의 대응이라 볼 수 있는 대목이다.

“외상투자법”은 외국기업에 대한 내국민 대우, 외국인 투자 기업 허용 분야 확대, 외국인 투자 기업의 지식재산권 보호 및 강제기술이전 금지, 지방정부의 약속 이행 등을 주요 내용으로 하고 있다(김예경 2019; Prasad 2020, 364-368). 중국은 증권업, 은행업, 보험업 등 금융업 전반에 대한 외국인 투자이익의 보호와 자금조달의 편의성을 전면적으로 제고하였는데 가령 외국계 금융기관이 금융자산관리회사의 설립과 상업은행의 자산관리 자회사 투자에 참여하도록 장려하고, 지분제한을 없앴으며, 연금관리회사와 외환중개회사에 대한 외국 자본 독자설립 혹은 지분참여를 허용하였다.또한 증권회사, 펀드운용회사 및 선물회사의 외국 자본 통제비율 전환을 2021년에서 2020년으로 단축시켰으며, 이들 회사에 대한 통제지분(51%)이 가능하게 했고, 3년 이후부터 지분제한을 완전히 없애는 내용을 골자로 한 금융자유화 완화조치를 실시하였다(안유화 2020).

마지막으로, 앞서 언급한 2019년 인민은행의 디지털 위안화 출시와 그 파급력 임. 디지털 위안화는 위안화 국제화의 새로운 수단이 될 수 있다. 중국의 글로벌 기업인 알리바마, 텐센트 등의 거래 네트워크를 활용하여 디지털 위안화 거래를 전지구적으로 급속도로 확장시킬 수 있다. 중국 무역 결재와 일대일로 프로젝트 역시 디지털 위안화가 광범위하게 사용될 수 있다. 중국 인민은행 총재인 이갱(Yi Gang)은 디지털 위안화가 “미국 주도 결제시스템의 대안이 될 수 있으며 중국과 중국 기업에 가해질 수 있는 어떠한 금융제재와 위협을 해소할 수 있는 기제”(Loh 2020, 3쪽에서 인용)라고 최근 주장하였다.

IV. 미-중 국제기축통화 경쟁전략과 피해 규모

미국이 위안화 국제화에 대응하겠다고 밝힌 만큼 미-중 국제기축통화 전략 경쟁은 본격적인 국면으로 들어가고 있다고 볼 수 있다. 중국이 2027년까지 위안화를 동아시아 기축통화로 구축하고 이후 2038년까지 달러 체제를 넘어서겠다는 구상을 계획대로 진행시킨다면 앞으로 10년이 국제기축통화의 향방을 결정할 것이다. 앞서 언급한대로 위안화 국제화를 둘러싼 미-중간의 전략 경쟁은 세계 경제에서 차지하는 위안화의 비중이 10-15%를 상회하기 시작할 때 격화될 것으로 보이는데 이는 달러 비중이 50% 미만으로 줄어들어 통화다극체제로 이행하기 때문이다.

이러한 맥락에서 미국과 중국의 국제기축통화 경쟁전략과 피해 규모를 아래에 분석한다. 미국의 달러 방어 대전략의 관점에서 미국이 위안화 국제화를 약화시킬 목적으로 사용 가능한 정책 수단은 무엇인지, 초기 진압 수단은 무엇일 수 있으며 중장기 전략은 어떤 선택지가 있을지, 경제번영네트워크(EPN: Economic Prosperity Network)처럼 미국의 동맹국과 우호국을 달러동맹으로 묶을 것인지 등을 탐구해본다. 적극적인 위안화 국제화 정책과는 별도로 중국이 미국 공세에 대응하며 달러 체제를 약화시킬 수 있는 전략 역시 고찰한다.

정리하면, 일단 미-중 통화경쟁이 향후 10여 년간 지속될 것이라고 가정하고 미-중 양국이 위안화 국제화와 달러 체제 방어 과정에서 상대방 압박을 위해 동원할 수 있는 통화전략(Currency Statecraft)을 제시한다. 또한 이러한 전략이 쌍방 간에 끼칠 피해규모 산출의 근거도 대략적으로나마 제시하여 향후 미-중 분쟁의 전개 양상을 예상해 본다. 통화전략과 피해분석지표에 대한 요약은 아래 표1을 참조하면 된다.

2. 미-중 경쟁전략 정책 수단과 피해 규모

통화전략은 국제기축통화 결정요인인 경제력, 통화의 신뢰성, 국내금융시장의 유동성 및 제도적 기반, 통화 네트워크, 군사력에 영향을 주는 방식으로 구사될 것으로 예측할 수 있다. 이 중 경제력과 통화의 신뢰성은 국제기축통화의 기본 토대로 미-중이 분쟁 초기 활용할 정책 카드이다. 국내금융시장 유동성과 제도적 기반, 통화 네트워크, 군사력을 약화시킬 전략은 중장기적인 정책에 해당된다. 이는 위안화 국제화 비중이 10-15%에 달할 때 미-중이 심각하게 고려할 정책 선택지라는 것을 의미한다.

물론 현실에서 미-중 전략게임은 이들 모두에서 동시에 진행될 수 있다. 또한 이들 변수들 역시 서로 연관되어 있고 상충하기도 한다. 그러나 분석의 명료함을 위해 각 전략과 피해 규모를 각 변수별로 범주화하여 아래에 검토한다. 깊숙하게 얽혀있는 미-중 경제관계로 양국이 어떤 전략을 선택하든지 자국의 상당한 피해와 희생도 각오하여야 한다(Huang and Smith 2020).

<표 1> 미-중 통화 경쟁 전략과 피해 분석 지표

|

기축통화 결정 변수 |

미국의 대 중국 전략 |

중국의 대 미국전략 |

피해 분석 지표 |

|

경제력 (경제 규모와 교역 규모) |

관세 부과; 투자 및 기술 이전 제한; 생산네트워크 재편 |

관세 부과; 미국 기업 투자 제한; 핵심 부품 수출 규제 |

고용지표; 세수; 소비자 피해; 관세에 따른 생산비용 증가; 수출입 축소 등 |

|

통화의 신뢰성 (통화의 안정성) |

강달러 정책으로 위안화 가치 하락 유도 |

미 재무부 채권 다량 매입/매도를 통한 달러 불안정 유도와 미국 통화정책 견제 |

환율 지표; 환율 불안정에 따른 국내 투자, 생산, 소비 불안정 등 |

|

국내 금융시장의 유동성 및 제도적 기반 (자본시장 발달 정도와 자본 거래 개방도) |

미 금융기업의 중국 금융시장 투자 제한을 통한 중국 금융시장 발전 무력화 |

인센티브를 통한 미 금융기업 유치; 유럽, 일본, 한국 금융기업 유치; 상하이 금융센터 경쟁력 강화로 뉴욕 금융시장 견제 |

뉴욕, 런던, 홍콩, 상하이 금융시장 등의 거래 규모와 손익 분석 |

|

통화 네트워크 (통화 거래 네트워크 규모) |

동맹국들에 위안화 거래 자제 요청; 미 기업들의 위안화 거래 제한 |

미 동맹국들에 투자와 경제 지원 등을 통해 달러 네트워크 약화; 중국 기업 미국 투자 제한 |

금융시장, 외환시장, 해외직접투자, 해외간접투자 등에서 나타난 미국과 중국의 자산 비중의 증감 |

|

군사 안보 능력 |

남중국해, 동중국해, 대만 등 중국의 핵심이익 견제 |

군사력 증강과 경제외교를 통한 미 동맹체제 와해 |

국방비 증액에 따른 기회비용 발생; 군사적 제재 피해 등 |

첫째, 경제력(경제 규모와 교역 규모) 약화 전략이다. 미국은 2019년 대중국 경제 압박의 경우처럼 중국 수출품에 대한 관세 부과, 미국 기업의 중국 투자와 기술 이전 제한, 글로벌 생산네트워크의 재편을 시도할 수 있다. 중국 역시 미국 제품에 보복 관세 부과, 중국 기업의 미국 투자 제한, 핵심 부품 수출 규제 등을 꺼내들 수 있다.

쌍방 피해 분석은 고용지표, 세수, 소비자 피해비용, 관세에 따른 생산비용 증가, 수출입 축소 등을 통해 확인할 수 있다. 2018년 3월부터 2020년 1월까지 계속된 미-중 무역 분쟁에 따른 쌍방의 피해 규모를 하나의 예시로 살펴볼 수 있다. 미구구은 중국산 수입품에 10-25% 관세를 부과하였고 액수로는 약 7500억 달러에 달하였다. 중국 역시 미국산 수입품에 동일한 10-25% 관세를 적용하였다. 중국의 대미 수출이 수입보다 훨씬 많기 때문에 관세의 총 규모는 1700억 달러에 머물렀다. 대신 중국은 트럼프 대통령의 주요한 정치적 기반인 농업지대를 겨냥하여 대두, 수수, 옥수수 등 농작물에 대한 수입을 제안하는 다양한 조치를 취하였다(이왕휘 2020, 88-89).

미국의 피해 규모는 다음과 같다. 무디스의 분석에 따르면 미국 노동자 3만 명이 일자리를 잃었고 가구당 831 달러의 월별 소득감소가 있었으며 역대 최하위급 공장가동률을 기록하였다. 중국의 농수산물 수입 규제로 미국 농가는 평균 64%의 수입 감소를 겪게 되었다. 또한 농촌지역에서 부도율이 24% 증가하였다. 고용과 소득 감소에 따른 세수 역시 줄었다. 중국과의 무역전쟁은 미국의 투자에도 부정적인 영향을 미쳤다. 미국 투자 성장률은 0.3% 하락하였고 주식 가격은 6% 하락하였으며 시가총액은 1조 7000억 달러의 손실을 입었다.

중국의 피해 규모는 다음과 같다. JP 모건의 분석에 따르면 경제성장률은 1992년 이래로 가장 낮은 수치를 기록하였고 구매관리자지수(PPI)는 0.3% 떨어져 3년 만에 처음으로 마이너스로 돌아섰다. 생산자구매지수(PMI)는 49.7%를 기록하였는데 이는 경제가 수축기에 들어섰음을 나타낸다(일반적으로 50% 이하는 경제 수축기를 의미). 화웨이 제재 등으로 인한 투자 불안 가중으로 생산용 고정자산에 대한 투자도 대폭 감소하였다.

둘째, 통화의 신뢰성(통화의 안정성) 약화 전략이다. 미국은 강달러 정책으로 위안화 가치 하락을 유도하여 국제자본시장에서 위안화 관련 투자를 철회하게 할 수 있다. 이는 위안화 국제화에 직접적인 타격을 줄 수 있다. 강달러 정책은 단기적으로 미국 경상수지 적자의 확대라는 비용을 가져온다. 중국은 중국이 보유한 1조 5천억 달러의 미국 재무부 채권을 다량 매도하거나 혹은 다량 매입/매도를 반복하여 이자율 변동에 따른 달러 가치의 불안정을 유도하여 미국 통화정책을 견제할 수 있다. 달러 가치의 하락은 중국의 달러 투자의 손실과 연결되는 비용이 수반된다. 상대적 피해 정도가 관건이 될 전망이다. 피해 분석은 환율 지표, 환율 불안정에 따른 국내 투자, 생산, 소비의 불안정 등을 통해 측정될 수 있다. 또한 달러/위안화 표시 자산에 대한 거래와 투자 규모도 피해 규모를 산정하는데 도움이 될 것이다.

가령 중국이 보유한 1조 5천억 달러의 재무부 채권을 모두 팔 경우 이는 미국 GDP의 7%에 해당되는데 이때 미국 장기국채의 이자율이 30bp가 오를 것으로 미국 무역대표부 심의관인 셋서(Brad Setser)는 추정하였다(Setser 2018). 이는 미국 자본시장에 매우 큰 충격을 줄 수 있는 수치이다. 중국은 2015년과 2016년 사이의 3개월 동안 2000억 달러의 미 국채를 매도하여 미국 자본시장의 변동성을 급격하게 높였던 경험이 있다. 한편, 중국은 2015년에 주가의 대폭 하락과 대규모 자본유출로 금융위기 일촉즉발까지 몰렸던 상황이 있었다.

셋째, 국내 금융시장의 유동성 및 제도적 기반(자본시장 발달 정도와 자본 거래 개방도)의 교란 전략이다. 미국은 미국 금융기업의 중국 금융시장 투자 제한이나 투자 철회를 통해 중국 금융시장의 발전을 무력화 시킬 수 있다. 중국은 각종 인센티브를 제공하여 미국, 유럽, 일본, 한국의 주요 금융기업을 유치하고 상하이 국제금융센터의 경쟁력을 강화하여 뉴욕 금융시장의 금융 지배권을 견제할 수 있다(Green and Green 2020). 피해 규모는 뉴욕, 런던(미국과 영국의 특수 관계 반영), 홍콩, 상하이 금융시장의 상대적 거래 규모와 손익의 증감을 통해 추정할 수 있다.

2021년 현재 증권거래소 별 시가총액은 다음과 같다. New York Stock Exchange는 25.62조 달러이고 NASDAQ은 19.51조 달러이다. Hong Kong Exchange는 6.76조 달러, Shanghai Stock Exchange는 6.56조 달러, Shenzhen Stock Exchange는 4.83조 달러이다. 국제금융센터지수로 보면 1위가 뉴욕, 2위가 런던, 3위가 상하이, 4위가 도쿄, 5위가 홍콩이다. 중국 금융의 대약진을 목도할 수 있다.

국내 금융시장의 교란이 극대화 될 경우 금융위기를 불러올 수 있다. 미국의 경우 2008년 금융위기의 여파를 분석한 경제 손실 지표를 활용하여 피해 규모를 산출할 수 있다. 2009년 작성된 PEW Briefing Paper #18(“Cost of the Financial Crisis”)에 따르면 경제 성장률 저하로 가구당 5800달러의 손실을 보았고 연방 정부의 공적 지원은 가구당 2050달러의 비용이 발생하였다. 주식 가격 하락과 주택 가격 하락으로 가국당 100000달러의 손실을 보았다. 미국 은행의 부실 채권 총 규모는 1조 달러에 달하게 되었다. 미국 GDP의 잠재 성장률과 실제 성장률의 괴리가 1.2조 달러에 달해 가구당 105000달러의 손실이 발생하였다.

중국의 경우는 아직 금융위기를 경험하지 않아 라인하트와 로고프(Carmen Reinhart and Kenneth Rogoff, 2009)가 제시한 “금융위기 손실 규모 일반이론”을 활용하여 피해 규모를 예측해 볼 수 있다. Reinhardt and Rogoff에 따르면 금융위기가 발생하면 생산은 9% 감소하고 실업률은 7% 상승한다. 주가는 50% 감소하며 주택 가격은 35% 하락한다. 마지막으로 공공부분 부채는 86% 증가한다.

넷째, 통화 네트워크(통화 거래 네트워크 규모) 붕괴 전략이다. 미국은 동맹국들에게 위안화 거래 자제를 요청할 수 있다. 또한 미국 기업들의 위안화 거래를 제한할 수 있다. 이와는 반대로 중국은 미국 동맹국들에 투자와 경제지원을 통해 달러 네트워크의 약화를 꾀할 수 있다(Broz, Zhang, and Wang 2020). 중국 기업의 미국 투자 제한 역시 중국이 사용할 수 있는 선택지다.

피해 규모는 금융시장, 외환시장, 해외직접투자, 해외간접투자 등에서 나타난 미국과 중국의 자산 비중의 증감으로 분석할 수 있는데 이는 국제자본시장에서 자산 증감이 통화 네트워크 규모와 밀접한 관계를 가지고 있기 때문이다. 구체적인 통화 네트워크 측정 변수는 장외파생상품 거래 비중, 외환거래 비중, 외환보유고 비중, 공개회사 시가총액 비중, 해외직접투자 비중, 해외간접투자 비중, 전체 금융자산 규모 비중 등이다(Fischtner 2016). 아래 표2는 2019년 기준 통화 네트워크 부분별 미국, 중국의 금융자산 비중이다. 미국과 중국의 자산 비중 증감은 양국이 상대방 통화 네트워크 붕괴 전략을 얼마나 효과적으로 수행할 수 있을지 여부에 달려있다. 2008년 글로벌 금융위기를 기준으로 미-중 금융자산 전체 규모를 예상해 보면 연간 최대 10%까지 등락을 보일 수 있다.

<표 2> 2019년 기준 통화 네트워크 부분별 미-중 금융자산 비중(%)

자료: Bank for International Settlement(BIS)와 IMF의 자료를 수합하여 저자 작성

|

통화 네트워크 부분 |

미국 |

중국 |

유로존 |

일본 |

*기타 앵글로 |

|

장외파생상품 거래 |

32.2 |

6.3 |

3.4 |

1.8 |

53.2 |

|

외환 거래 |

16.5 |

1,6 |

10.3 |

4.5 |

45.9 |

|

외환보유고(통화별) |

62(달러) |

1.95(위안화) |

20.27(유로) |

5.36(엔) |

4.4(기타) |

|

공개회사 시가총액 |

44.3 |

9.2 |

7.8 |

7.7 |

4.8 |

|

해외직접투자 |

16.3 |

5.4 |

16.2 |

4.3 |

11.3 |

|

해외간접투자 |

24.4 |

3.6 |

27.3 |

4.2 |

30.0 |

|

전체 금융자산 |

39.9 |

N/A |

N/A |

N/A |

8.3 |

* 기타 앵글로: 영국, 캐나다, 호주, 뉴질랜드 포함

마지막으로, 군사와 안보 능력 견제 전략이다. 미국은 남중국해, 동중국해, 대만 등 중국의 핵심 이익을 제어하는 방안을 마련할 수 있다(박영준 2017). 중국은 군사력 증강과 경제 외교를 통해 미국 군사동맹 네트워크의 와해를 추진할 수 있다. 피해 규모는 국방비 증액에 따른 기회비용 분석과 군사적 제재 등 긴장 악화가 초래하는 경제적 비용을 근거로 추정할 수 있다. 이에 대한 상세한 분석은 본 프로젝트에서 미-중 군사 전략을 담당하고 있는 전재성 교수의 글을 참고하면 되겠다.

미국과 중국의 군사력 대결 양상은 양국의 재정 능력에 따른 국방비 예산 규모와 맞닿아 있다. 미국은 누적된 막대한 재정적자로 인해 국방비 삭감이 늘 백악관과 의회의 논쟁의 대상이 되고 있다. 가령 미국은 2011년 8월 통과된 “예산통제법”에 따라 향후 10년간 4760억 달러의 국방비를 감축하기로 하였는데 이는 전체 국방비의 10%에 달하였다(전재성 2017, 20). 트럼프 정부가 들어선 이후 국방비는 7000억 달러를 상회할 만큼 증액되었는데 그만큼 미국 정부의 재정적 부담은 커졌다고 볼 수 있다. 값싼 차입 비용을 가능하게 하는 달러 중심 통화질서의 혜택을 극명하게 보여주는 대목이다. 중국은 2010년 이후 국방비를 가파르게 증가시키며 특히 해양강국을 꾀하고 있다. 미국과 다툴 여지가 큰 남중국해, 동중국해, 대만 등을 염두해 둔 포석이다. 중국은 2010년 이후 2016년을 제외하고 매년 국방비를 10% 이상씩 증액하고 있다(이동률 2017, 39-40). 중국 경제의 재정 능력과 함께 위안화 국제화의 성공은 중국이 미국과 같이 국방비를 값싸게 조달할 수 있는 여건을 구축할 수 있다는 것을 보여준다. 통화질서와 군사력의 상호조건화이다.

V. 미-중 통화 전략 경쟁 2030, 2050

국제통화질서를 둘러싼 미국과 중국의 경쟁은 앞으로 20년 이상 지속될 전망이다. 에스워 프라사드(2020, 368-369)의 주장처럼 위안화 위상은 지금보다 높아질 것이고 머지않아 태환성도 확보할 가능성이 높다. 이 추세라면 미국과 중국의 통화 경쟁이 본격화 되는 시기는 2025년 이후일 것이다. 특히 위안화가 전체 외환거래량에서 10% 이상을 차지하고 달러의 비중이 50% 미만으로 떨어지는 2030년경에 미-중 통화경쟁은 치열해지기 시작할 것으로 예상된다.

이에 따르면 2030년부터 2040년까지 10년간이 미국과 중국이 통화 패권을 두고 격렬한 대립을 벌일 수 있는 시기가 될 수 있다. 이때 미국과 중국은 다수의 국가들에게 자국의 통화 네트워크에 참여하라는 압력을 직간접적적으로 넣기 시작할 것이다. 이는 비단 한국뿐만 아니라 일본, 동남아, 남미, 아프리카의 많은 국가가 미국과 중국의 통화경쟁에서 분출하는 선택의 압력에 직면할 수 있다. 이러한 대립과 갈등을 거쳐 2050년 즈음에는 국제통화질서가 안정기에 접어들 것으로 보인다. 다시 말해 2030-2040년 미-중 대립의 결과가 2050년에는 명확해 질 것이라는 의미이다. 달러 체제의 승리, 혹은 달러와 위안화의 쌍두 통화체제 등을 예상할 수 있다. 통화 네트워크의 높은 경로의존성을 고려해 볼 때 위안화 단독 질서는 그 가능성이 대체로 높지 않을 전망이다.

물론 국제기축통화를 둘러싼 미-중 전략경쟁이 협력체제로 대전환이 이루어 질 가능성도 배제할 순 없다. 이에는 세 가지 경우의 수가 있다. 먼저 중국의 위안화 도전이 실패로 조기 종결되는 것이다. 조기 종결은 중국 내부의 문제의 결과일 수도 있고 미 달러 체재의 복원력에 기인할 수도 있다. 이 경우엔 달러와 유로의 관계처럼 달러의 글로벌 역할을 토대로 위안화는 동아시아 지역통화로 작동할 것이다. 따라서 국제통화질서는 달러 체제 아래 유로화와 위안화가 공존하며 경쟁하는 과두체제의 형태로 발전할 수 있다.

두 번째 시나리오는 미-중-유럽의 금융 상호의존 심화에 따른 안정된 다극통화체제이다. 중국의 금융시장 개방으로 미국과 유럽의 금융회사가 중국에 적극적으로 진출하여 투자 수익과 함께 상하이를 뉴욕, 런던에 버금가는 국제금융 중심지로 자리매김하게 하고 중국의 막대한 위안화 투자가 미국과 유럽뿐만 아니라 전세계 경제에 추가적인 성장 동력과 금융안정성을 공급하는 것이다. 위안화 국제금융허브의 활성화도 여기에 포함된다.

세 번째 시나리오는 G20를 통한 미-중 경쟁 완화와 통화질서 안정화이다. G20의 회원국인 한국, 일본, 유로존 국가들이 G20에서 논의를 통해 통화정책의 무기화를 막는 국제 규범과 규칙을 확립할 수 있다. 또한 G20은 인지적 담론 리더십을 발휘 할 수 있다. 아직까지 최적화된 통화체제(단수체제 대 복수체제)에 대한 컨센서스는 없다. 한국을 비롯한 G20 회원국들이(미-중 당사자 제외) 인지적 리더십을 기획하고 연대하여 이에 대한 글로벌 담론을 만들고 이를 실천에 접목하여 미-중 통화경쟁을 안정적으로 관리하는 것이다. 영란은행 총재인 마크 카니(Mark Carney)가 2019년 잭슨홀 미팅에서 제안한 복합패권통화(Synthetic Hegemonic Currency) 출시가 하나의 사례가 되겠다. G20의 비공식 채널을 활용하여 정책담당자, 민간전문가, 학자 등이 참여하여 다양한 통화체제 시나리오를 놓고 폭 넓은 논의를 전개하는 방안이다. 한국은 G20 틀 안에서 달러 체제와 위안화를 포함한 복수기축통화체제 중 어떤 통화 체제가 한국과 세계질서의 안정과 번영에 도움이 될 수 있을지 연구하며 고민하여 새로운 21세기 국제통화질서의 방향성을 제시할 수 있다.■

부록: 위안화 국제화 지표

A. 개입통화/거래통화

1. 위안화 무역거래량/ 비율

- 답보 상태

- 2018년 5월 1.65%, 2020년 5월 1.90%.

- 중국 위안화 표시 무역결제 비율 0%->8%(2012)->30%(2015)->38%(2020)[4]

2. 위안화 청산은행

- 답보 상태

- 2019년 기준 24개

- 2020년 5월 기준 25% 거래량이 중국과 홍콩 바깥에서 이루어짐

B. 준비통화/자산통화

▶ 위안화 통화스왑 총액 및 무역결제비율

C. 기준통화/표시통화

- 해외 위안화 표시 채권 발행 증감

Nicholas Borst, Federal Reserve of San Fransisco Pacific Blog, 02/21/2017.

https://www.frbsf.org/banking/asia-program/pacific-exchange-blog/offshore-renminbi-bonds-dim-sum/

- 은행 간 채권시장, 외환시장 위안화 표시 채권 발행 증감

Analytical Credit Rating Agency (ACRA),

https://www.acra-ratings.com/research/1116#:~:text=In%202018%2C%20the%20total%20issuance,interbank%20negotiable%20certificates%20of%20deposits.

- 중국 채권시장 외국인 비중[8]

D. 세계은행간 금융전자통신기구지표

1. 결제 비중 및 순위

SWIFT Watch RMB Tracker 2020

- 결제통화로서 위안화 비중: 2020 5월 1.793 (세계 6위); 2017년 5월 1.61 (세계6위)

2. 위안화 사용 금융기관 비율

추가지표

- 2019 상반기 기준 외환거래량 4.3% , 외화보유고 비율 1.9%[9]

[1] 이러한 지배적인 견해와는 달리 최근 Chey and Li(2020)는 위안화 국제화가 위안화의 환율 안정, 통화정책 자율권 강화, 중국 국내 금융시장 개혁 등을 촉진할 수 있다는 중국 인민은행의 견해를 논거하였다.

[2] 미국의 SWIFT 전략적 활용에 대해서는 Farrell and Newman(2019)을 참고하기 바람.

[3] https://www.mk.co.kr/news/world/view/2019/05/328166/

[4] Roberts, Cynthia A. , Leslie Elliott Armijo, and Saori N. Katada. 2018. The BRICS and Collective Financial Statecraft. Oxford University Press.;

https://global.chinadaily.com.cn/a/202004/30/WS5eaa0b90a310a8b241152c14.html

[5] SWIFT Watch,

https://www.swift.com/our-solutions/compliance-and-shared-services/business-intelligence/renminbi/rmb-tracker/document-centre

[6] https://chinapower.csis.org/china-renminbi-rmb-internationalization/

[7] https://onlinelibrary.wiley.com/doi/abs/10.1111/dech.12474

[8] http://www.naeil.com/news_view/?id_art=349315

[9] https://chinapower.csis.org/china-renminbi-rmb-internationalization/

< 참고문헌 >

김연규. 2020. “영국의 BP와 스위스 머큐리아는 왜 위안화를 받고 원유를 팔까?” 『여시재 인사이트』 2020년 8월 4일.

김정식. 2020. “디지털 위안화 앞세워 미국 달러화 패권 도전한다.” 중앙일보 2020년 2월 11일.

김예경. 2019. “중국의 외국인 투자관련 법률 제정.” 『외국입법 동향과 분석』 제15호, 1-7.

박영준. 2017. “미중 해양경쟁과 아태지역 안보질서 전망.” 『미중의 아태질서 건축경쟁』 하영선(편). EAI.

안유화. 2020. “신외상투자법 실행이 중국 금융업에 미치는 영향.” 『성균관차이나브리프』 8권, 2호, 113-119.

이동률. 2017. “중국 국방비 증가의 현황과 함의.” 『미중의 아태질서 건축경쟁』 하영선(편). EAI.

이왕휘. 2020. “세계금융위기 이후 세계 질서의 변화: 중국의 대응.” 『위기 이후 한국의 선택: 세계금융위기, 질서 변화, 중견국 경제외교』 손열(편). 한울아카데미.

이용욱. 2017. “위안화 국제화와 한국의 금융외교: 삼립불가능성과 전략적 선택.” 『신아세아』 24권, 1호, 164-194.

전재성. 2017. “미국 국방예산 추이와 안보전략.” 『미중의 아태질서 건축경쟁』 하영선(편). EAI.

Broz, Lawrence, Zhiwen Zhang, and Gaoyang Wang. 2020. “Explaining Foreign Support for China’s Global Leadership.” International Organization (online publication) DOI: 10.1077/S0020818320000120

Chey, Hyoung-Kyu and Yu Wai Vic Li. 2020. “Chinese Domestic Politics and the Internationalization of the Renminbi.” Political Science Quarterly (online publication)

https://doi.org/10.1002/polq.12999

Cohen, Benjamin. 2019. Currency Statecraft: Monetary Rivalry and Geopolitical Ambition. Chicago: The University of Chicago Press.

Cohen, Benjamin, 2017. “Renminbi Internationalization: A Conflict of Statecrafts.” Chatham House Research Paper March 2017.

Fischtner, Jan. 2016. “Perpetual Decline of Persistent Dominance? Uncovering Anglo-American’s True Structural Power in Global Finance.” Review of International Studies Vol. 43, No. 1, 3-28.

Green, Jeremy and Julian Green. 2020. “RMB Internationalization and the Infrastructural Power of International Financial Centers.” Review of International Studies (online publication) DOI: 10.1080/09692290.2020.1748682

Huang, Yukon and Jeremy Smith. 2020. “In U.S.-China Trade War, New Supply Chains Rattle Markets.” Commentary (June 24). Carnegie Endowment for International Peace.

James, Harold. 2020. “Late Soviet America.” Project Syndicate July 1, 2020.

Loh, Dylan MH. 2020. “Rise of e-RMB: Geopolitics of China’s Digital Currency.” RSIS Commentary No. 117(June 2020).

Paulson, Henry. 2020. “The Future of the Dollar: US Financial Power Depends on Washington, Not Bejing.” Foreign Affairs May 19, 2020.

Prasad, Eswar. 2020. “China’s Role in Global Financial System.” David Dollar, Yiping Huang, and Yang Yao, eds. China 2049: Economic Challenges of A Rising Global Power. Washington D.C.: Brookings Institute Press, pp. 355-372.

Prasad, Eswar. 2017. Gaining Currency: The Rise of the Renminbi. Oxford: Oxford University Press.

Reinhart, Carmen and Kenneth Rogoff. 2009. “The Aftermath of Financial Crisis.” National Bureau of Economic Research Working Paper 14656.

Setser, Brad. 2018. “What Would Happen If China Started Selling Off Its Treasury Portfolio?” Council on Foreign Relations Issue 100.

Subbarao, Duwuri. 2020. “The Dollar as the Dominant Global Reserve Currency: A Threat to Financial Stability?” RSIS Policy Report February 2020.

■ 저자: 이용욱_고려대학교 정치외교학과 교수, 미국 캔자스 대학에서 동아시아학을 전공하고 남캘리포니아 대학교(University of Southern California)에서 국제정치학 박사학위를 받았다. 주요연구분야는 국제정치경제, 구성주의, 동아시아 지역협력 및 금융지역주의, 그리고 다자주의 무역 질서이며 저서 및 편저로는 《동아시아 지역질서의 복합 변환과 한국의 전략》(2014, 공편), 《국제정치학 방법론의 다원성》(2014, 공편), 《China’s Rise and Regional Integration in East Asia: Hegemony or Community?》(2014, 공저) 등이 있다.

- 담당 및 편집 : 표광민 EAI 선임연구원

문의: 02 2277 1683 (ext. 203) I ppiokm@eai.or.kr

![[트럼프 2기 북핵문제와 한국의 핵옵션] ④ 인도-파키스탄 핵대결 사례가 한국의 핵무장 논쟁에 던지는 교훈](/data/bbs/kor_special/20250623161616997573948.png)

![[트럼프 2기 북핵문제와 한국의 핵옵션] ③ 북한의 핵고도화: 평가와 전망](/data/bbs/kor_special/2025062095230533030266(0).jpg)